Půjčky ve skupině II. - zachycení v účetnictví dle CAS

Publikováno: 25.10.2020

Zachycení dlouhodobé půjčky ve skupině ve finančních výkazech na straně věřitele a dlužníka, vybrané České účetní standardy

- dluh

- cizí kapitál

- účetní standardy

V předchozím příspěvku jsem nastínil principy fungování půjček ve skupině. Nyní se zaměřím na problematiku zachycení interco transakce v účetnictví z pohledu věřitele a dlužníka dle Českých účetních standardů (CAS).

Cílem příspěvku je zachytit dopady interco půjčky do finančních výkazů v jednotlivých letech, tj. do bilance a výsledovky na straně věřitele a dlužníka. Je třeba připomenout, že výsledovka je toková veličina, zatímco bilance je veličina stavová.

České účetní standardy

K zachycení a vykázání operací souvisejících s interco půjčkou ve statutárních finančních výkazech budu pracovat s následujícími standardy pro podnikatele

| Označení | Název |

|---|---|

| 014 | Dlouhodobý finanční majetek |

| 016 | Krátkodobý finanční majetek a krátkodobé bankovní úvěry |

| 017 | Zúčtovací vztahy |

| 018 | Kapitálové účty a dlouhodobé závazky |

| 019 | Náklady a výnosy |

Ne všechny názvy účtů uvádím v přesném znění, ale tak jak je v praxi sám používám. Proto se předem omlouvám všem finančním účetním, které nebo kteří jsou z podstaty profese zaměřeni na přesnost.

014 - Dlouhodobý finanční majetek

Pro zachycení poskytnuté dlouhodobé interco půjčky se používá účtová skupina 06 - Dlouhodobý finanční majetek, do které spadá účet 066 - Půjčky spřízněným osobám. Na uvedeném účtu se zachycují dlouhodobé půjčky ve skupině, které mají dobu splatnosti delší než jeden rok. Položku najdete na aktivní straně rozvahy v části Dlouhodobá (stála) aktiva.

016 - Krátkodobý finanční majetek

V rámci standardu 016 využijeme účtovou skupinou 22 - Účty v bankách. Pro zachycení peněžních prostředků na bankovních účtech se používá účet 221 - Bankovní účty. Položku najdete stejně jako v předchozím případě na aktivní straně rozvahy, ale tentokrát v části Krátkodobá (oběžná) aktiva.

017 - Zúčtovací vztahy

Účetní standard 017 je poměrně rozsáhlý, ale pro naše účely nás zajímá pouze účtová skupina 38 - Přechodné účty aktiv a pasiv, která zahrnuje účty 385 - Příjmy příštích obdobích a 383 - Výdaje příštích obdobích. Na těchto účtech se zachycuje časové rozlišení výnosů a nákladů, tj. v případě půjčky výnosové a nákladové úroky.

018 - Kapitálové účty a dlouhodobé závazky

V rámci Vlastního kapitálu využijeme účty 431 - Hospodářský výsledek, 428 - Zadržené zisky minulých let a 429 - Ztráty minulých let.

Dlouhodobé závazky, tj. přijaté interco půjčky, se zachycují v účtové skupině 47 - Dlouhodobé závazky na účtu 471 - Dlouhodobé půjčky od spřízněných osob.

019 - Náklady a výnosy

Poslední uvažovaný standard se týká nákladů a výnosů, které mají odraz ve Výsledovce. V souvislosti s půjčkou nás zajímají pouze účtové skupiny 56 - Finanční náklady a 66 - Finanční výnosy. Nákladové úroky se zachycují na účtu 562 - Nákladové úroky a výnosové úroky na účtu 662 - Výnosové úroky.

Půjčka ve skupině v praxi

Společnost A (věřitel) poskytla 1.4.20X0 sesterské Společnosti B (dlužník) půjčku ve výši 50m CZK s dobou splatnosti 3 roky. Společnosti reportují výsledky mateřské společnosti na měsíční bázi, proto jsou i úroky kalkulovány měsíčně.

K úhradě půjčky včetně úroků dojde až v době splatnosti. Naběhlé úroky jsou v rámci skupiny kapitalizovány na roční bázi, tj. každý rok v červenci.

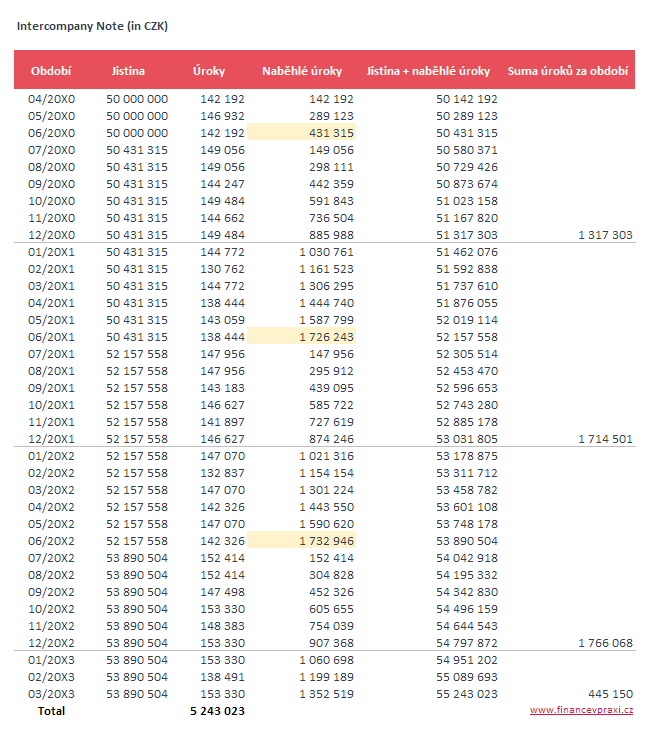

Následující tabulka obsahuje kalkulace úroků v jednotlivých měsících, kapitalizace naběhlých úroků (vyznačeno žlutou barvou) a dopad úroků do ročního výsledku (pro věřitele +, pro dlužníka -).

Samotné kalkulaci úroků a konstrukci úrokové míry z půjčky jsem věnoval předchozí příspěvek. Úroková míra je založena na referenční úrokové sazbě mezibankovního trhu PRIBOR a fixní přirážce 3 procentní body.

Finanční výkazy v prvním roce

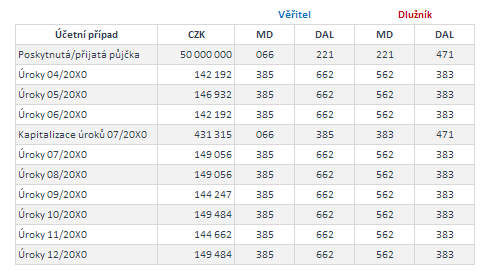

První operací na začátku uvěrového vztahu je přesun peněžních prostředků od věřitele k dlužníkovi, který je zachycen na účtu 221. Souvztažně pak na účtu 066 (u věřitele) a 471 (u dlužníka).

V reportovaných výsledcích věřitele a dlužníka se půjčka projeví pouze v podobě úroků, které mají odraz na pravé straně rozvahy pod položkou Hospodářský výsledek. Do výsledovky se promítají výnosové úroky na 662 (věřitel) a nákladové úroky na 562 (dlužník) přes časové rozlišení příjmů a výdajů.

Součástí ujednání o půjčce je kapitalizace naběhlých úroků během července každého roku. V červenci 20X0 proběhla kapitalizace naběhlých úroků přesunem zůstatků z 385 na 066 (věřitel) a z 383 na 471 (dlužníka).

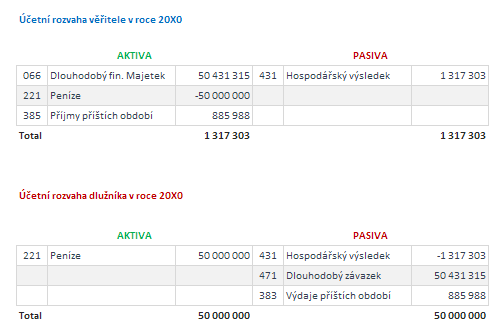

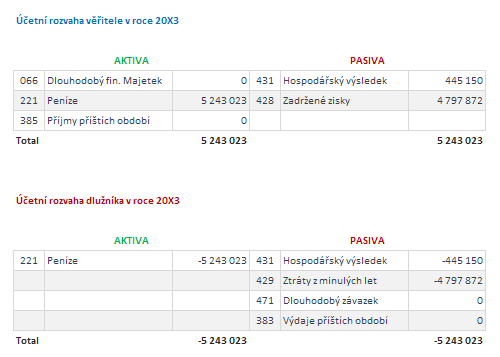

Věřitel na konci prvního roku vykazuje zisk, tj. kladný hospodářský výsledek, z výnosových úroků. Zrcadlově dlužník vykazuje ztrátu, tj. záporný hospodářský výsledek, z nákladových úroků.

Identickým způsobem se postupuje v i v letech 20X1 a 20X2.

Finanční výkazy v posledním roce

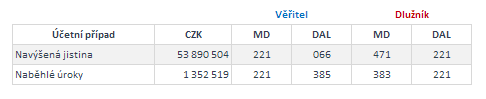

V posledním roce již nedochází ke kapitalizaci naběhlých úroků. Po skončení úvěrového vztahu dlužník uhradí zůstatky evidované na účtech 471 a 383 se souvztažným zápisem na 221. Přijatá platba je na straně věřitele zaúčtována jako přírůstek peněžních prostředků na 221 se souvztažným zápisem 066 a 385.

Rozvahy jsou na obou stranách vyčištěny od půjčky a zůstávají pouze výsledky se souvisejícími přírůstky/úbytky peněžních prostředků. Úrokové výnosy z předchozích let jsou u věřitele evidovány pod položkou Zadržené zisky. Nákladové úroky u dlužníka pod položkou Ztráty z minulých let.

Česko-anglický slovník

- České Účetní Standardy (ČSÚ) - Czech Accounting Standards (CAS)

- mezipodniková půjčka - intercompany loan

- směnka - promissory note

- jistina - principal

- úroková sazba - interest rate

- naběhlé úroky - accrued interests